1 延納とは

現金一括納付やクレジットカード決済が困難な場合に、現金分割納付を認めてもらえる制度です。

要件をすべて満たせば、最高で5年間の分割納付ができます。

相続財産のうちに不動産が多い場合には、20年間の分割納付まで延ばせる可能性があります。

2 要件

4要件です。

(1)相続税額が10万円を超えること

(2)現金一括納付やクレジットカード決済が困難な金額の範囲内であること

(3)延納税額と利子税の額に相当する担保を提供すること

(4)相続税の申告期限までに、延納申請書に担保関係書類を添付して税務署長に提出すること

延納申請書を提出すると、相続税の申告期限から3ヵ月以内に、延納の許可か却下の通知があります。

担保等の状況によっては、6ヵ月かかることがあります。

3 担保

次の財産を担保とできます。

(1)国債および地方債

(2)社債その他の有価証券で税務署長が確実と認めるもの

(3)土地

(4)建物、立木、登記される船舶などで、保険に附したもの

(5)鉄道財団、工場財団等

(6)税務署長が確実と認める保証人の保証

延納申請の際に提供した担保は、税務署長が不適当としたら、変更を求められます。

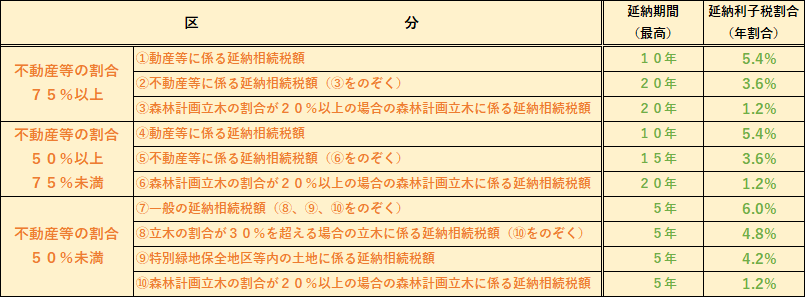

4 延納期間と延納利子税割合

最高5年を基本としますが、不動産比率によって20年まで延ばせます。

延納税額によっては、延納期間の最高年数が短縮されることがあります。

延納利子税割合は、次の利子税の計算で使用します。

贈与税の延納は、延納期間(最高)5年、延納利子税割合(年割合)6.6%です。

5 利子税

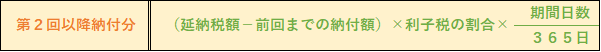

延納相続税の本税とあわせて納付することになる利子税は、次のように計算します。

延納税額や利子税が少額の場合には、利子税の納付を免除してもらえることがあります。

利子税の割合は、次のように計算します。

延納利子税割合は、「延納期間と延納利子税割合」の表をご参照ください。

延納特例基準割合は、国税庁が毎年公表するものですが、申請年の割合を最後まで使用して計算します。

利子税の割合が高いと思われるようでしたら、金融機関の利率をご参考に、融資の申請に切り替えることも検討しましょう!

延納はとても大変です。

税理士は知っています。

延納はお近くの税理士を頼ってくださいね!

金田会計事務所は、新宿、新宿三丁目、新宿御苑前で相続が得意な会計事務所です。