遺言があっても、相続人が最低限相続を主張できる財産の割合が、遺留分です。

まずは、遺留分の権利者や割合をしっかり把握しましょう。

遺言の内容によっては、生活を左右しかねません。

到底納得できない遺言がみつかっても、1年あれば落ち着いて請求できるかもしれません。

1 遺留分の権利者

遺留分は、兄弟姉妹以外の相続人にあります。

配偶者、直系卑属(子や孫)、直系尊属(父母や祖父母)です。

2 遺留分の割合

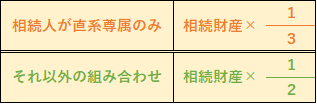

遺留分は、相続財産に占める割合で、相続人の構成によって次のようになります。

3億円の財産があった場合に、相続人が直系尊属のみであれば遺留分は1億円、それ以外の組み合わせであれば1億5千万円になります。

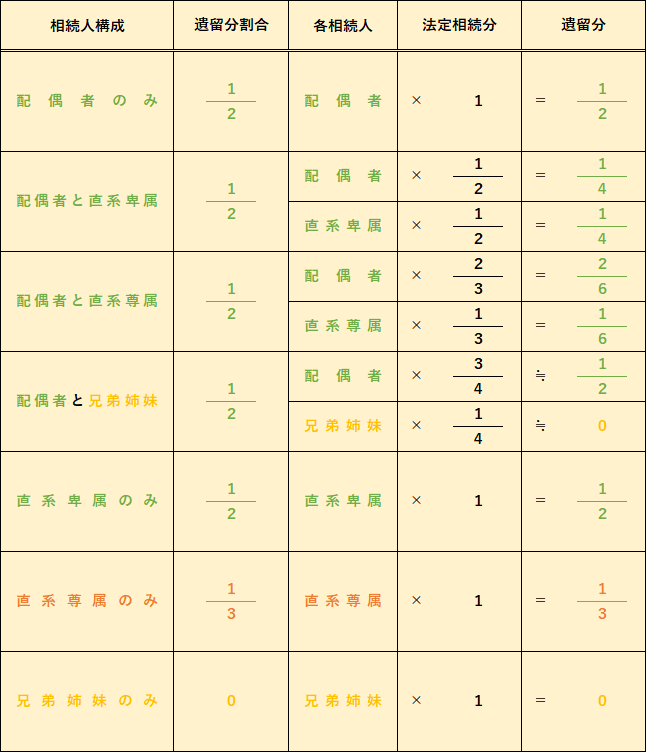

3 各相続人の遺留分

直系卑属や直系尊属が複数いる場合は、遺留分を人数で按分します。

「配偶者と兄弟姉妹」は、兄弟姉妹に権利がないため、遺留分割合×法定相続分にはならず、配偶者1/2と兄弟姉妹0になります。

遺言によって取得された財産の価額が遺留分の金額を超えるものを「遺留分の侵害額」といいます。

金額算定については割愛させていただきます。

4 請求期限

相続開始の日から1年以内です。

5 請求通知

遺留分侵害額の請求は、遺言によって財産を取得したひとに対して、書面により通知します。

郵便局の内容証明を利用しましょう。

6 合意

請求通知のあとは、遺留分の金額について、双方で合意に向けて話し合います。

合意ができれば、合意書を作成のうえ、金銭によって遺留分の金額を受け取ることになります。

(2019年の民法改正により、遺留分の請求は、金銭に限ることになりました。)

合意ができなければ、弁護士等の専門家に相談のうえ、交渉を続けるしかありません。

遺留分侵害額の請求は、とてもとてもとても大変です。

税理士は知っています。

遺留分侵害額の請求はお近くの税理士を頼ってくださいね!

困ったときは、弁護士等に頼ることも考えましょう。

ためらわずに頼ってくださいね!

(注)

当ホームページ「相続コンシェルジュ」は、相続人ご一同様が一致団結している相続を前提としております。

遺留分の侵害なんて無縁のことかとは思いますが、一応、念のため、参考程度に、ご紹介しておきます。

金田会計事務所は、新宿、新宿三丁目、新宿御苑前で相続が得意な会計事務所です。